- 05.04.2023

- News

L'industrie du tabac utilise six stratégies de prix pour saper les taxes sur le tabac qui sauvent des vies

Le nouveau rapport STOP offre un aperçu révélateur des six stratégies de prix utilisées par l’industrie du tabac pour saper les taxes sur le tabac qui sauvent des vies.

STOP, le chien de garde mondial de l’industrie du tabac de l’université de Bath, vient de publier un nouveau rapport intitulé « The Price We Pay: Six Industry Pricing Strategies That Undermine Life-Saving Tobacco Taxes ».

Celui-ci souligne l’impact considérable du tabagisme sur la santé et l’économie mondiales. Il estime le coût économique planétaire du tabagisme à plus de 1 000 milliards de dollars par an, principalement en raison de facteurs tels que les frais de santé, la perte de productivité et les décès prématurés. Les auteurs constatent que le tabagisme aggrave la pauvreté et les inégalités. Les groupes de population marginalisés sont en effet touchés de manière disproportionnée par la consommation de tabac, et le tabagisme contribue à toute une série d’inégalités sanitaires et économiques.

Les politiques fiscales et tarifaires décrites dans l’article 6 de la Convention-cadre de l’OMS pour la lutte antitabac (CCLAT) se révèlent souvent être les mesures les plus efficaces pour réduire la consommation de tabac et générer des recettes publiques.

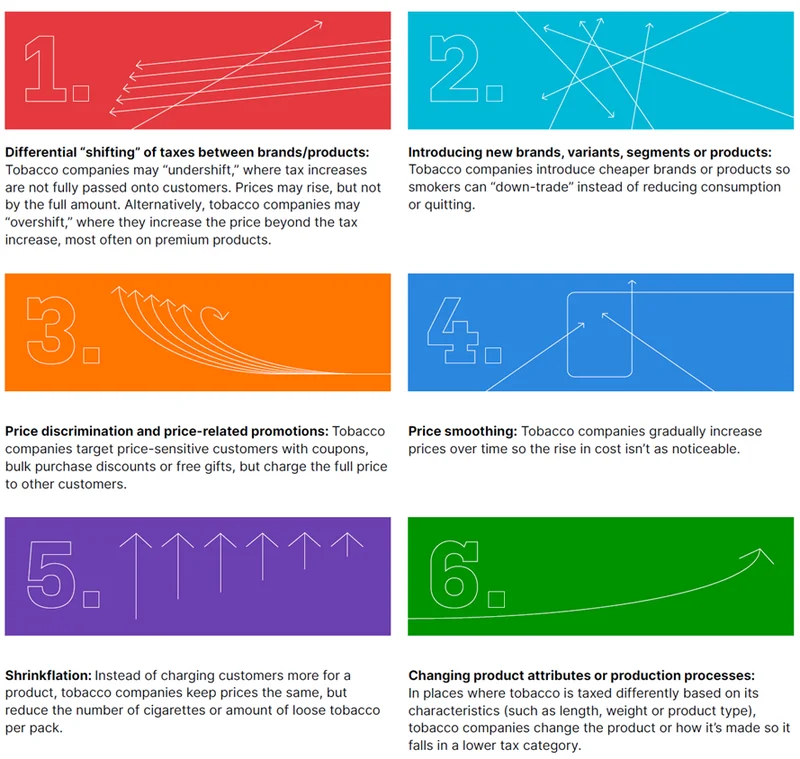

L’instructif rapport STOP se penche sur l’approche de l’industrie du tabac en matière d’augmentation de l’impôt sur le tabac et examine les stratégies de prix utilisées pour contrecarrer les effets des hausses fiscales. Sur la base d’études scientifiques récentes, les auteurs expliquent six stratégies de prix des entreprises du tabac:

- Divers « transferts » (shifting) des impôts entre marques/produits : les fabricants de tabac renoncent à répercuter intégralement l’augmentation fiscale sur leurs clients (undershift). Les prix peuvent certes augmenter, mais pas de la totalité du montant. Autre possibilité : les entreprises de tabac peuvent procéder à une hausse de prix supérieure à l’augmentation de l’impôt (overshift). Cela concerne le plus souvent les produits haut de gamme.

- Introduction de nouveautés en termes de marques, de variations, de segments ou de produits : les multinationales du tabac lancent des marques ou des produits moins chers afin de permettre aux fumeurs de rétrograder plutôt que de réduire ou arrêter leur consommation.

- Discrimination par les prix et promotions des ventes fondées sur les prix : les fabricants de tabac s’adressent aux clients sensibles aux prix en leur proposant des bons, des rabais de quantité ou des cadeaux gratuits, mais exigent des autres clients qu’ils paient le prix fort.

- Lissage des prix : les entreprises de tabac augmentent progressivement les prix afin que l’augmentation des coûts ne se remarque pas trop.

- La shrinkflation : au lieu d’exiger des clients un prix plus élevé pour un produit, les cigarettiers maintiennent les prix au même niveau, mais réduisent le nombre de cigarettes ou la quantité de tabac par paquet.

- Modification des caractéristiques du produit ou des processus de production : dans les pays où le tabac est taxé différemment en fonction de ses caractéristiques (longueur, poids ou type de produit, par exemple), les entreprises de tabac modifient le produit ou le processus de fabrication afin de le faire entrer dans une catégorie fiscale inférieure.

Les explications de chaque stratégie industrielle contiennent une description détaillée de la tactique, de l’impact de ces stratégies et des exemples pratiques de leur application à travers un ou plusieurs exemples nationaux. Des études de cas spécifiques à chaque pays ou région sont également présentées afin d’illustrer la problématique en détail. Le rapport se termine par des recommandations politiques et souligne la nécessité de collecter davantage de données empiriques sur les mesures prises par l’industrie du tabac en réaction aux augmentations prévues de l’impôt sur le tabac, afin de pouvoir développer des contre-mesures efficaces.

Source: STOP

Consommation de tabac et pauvreté

La dépendance à la nicotine et le tabagisme pèsent de manière disproportionnée sur les personnes aux revenus les plus faibles, en raison de l’augmentation du coût de la vie, du retour de l’inflation, du manque de ressources et de l’augmentation de la prévalence du tabagisme quotidien. Une nouvelle campagne de l’Alliance contre le tabac en France s’attaque à ce problème.[i]

En principe, on peut dire que la consommation de tabac appauvrit les personnes pauvres.[ii] Une augmentation de l’impôt sur le tabac réduit la charge disproportionnée que la consommation de tabac fait peser sur les personnes à faible revenu.[iii] Il est prouvé que les mesures visant à augmenter les accises n’ont pas d’effet négatif sur les ménages à faible revenu ; au contraire, elles réduisent leurs dépenses en cigarettes et donc leur charge fiscale, tandis qu’une diminution de la consommation de cigarettes a en outre un effet positif sur leur santé, ce qui atténue les inégalités futures.[iv]

L’imposition du tabac en Suisse

L’imposition du tabac en Suisse est considérée comme faible, car c’est une des plus basses d’Europe. Actuellement, l’impôt sur le tabac en Suisse est nettement inférieur à celui prélevé en moyenne dans l’Union européenne.

Alors que l’Organisation mondiale de la santé (OMS) recommande un taux d’imposition d’au moins 75 %, celui-ci est d’environ 60 % en Suisse. Cette situation inquiète les défenseurs de la santé publique, car elle rend plus difficile la réduction du tabagisme et des risques pour la santé qui y sont liés.

Le Parlement suisse se penchera prochainement sur la révision partielle de la loi sur l’imposition du tabac, les cigarettes électroniques devant désormais être aussi taxées pour des raisons de protection de la jeunesse. Malheureusement, le Conseil fédéral n’a pas le courage de procéder à une révision complète et renonce à présenter au Parlement une augmentation globale de l’impôt sur le tabac pour tous les produits du tabac.

Vous trouverez ici le rapport STOP complet :

Vous trouverez ici le résumé (EN):

[i] https://alliancecontreletabac.org/2023/01/08/pouvoir-de-vivre/

[ii] Efroymson, Debra; FitzGerald, Sian; Jones, Lori (2011): Tobacco and Poverty: Research for Advocacy Guidelines. HealthBridge Foundation of Canada. Ottawa. Available online at https://healthbridge.ca/images/uploads/library/TobaccoPovertyResearchGuidelines_English.pdf.

[iii] Chaloupka, F. J.; Blecher, E. (2018): Tobacco & Poverty. Tobacco Use Makes the Poor Poorer; Tobacco Tax Increases Can Change That. Policy Brief. Tobacconomics, Health Policy. Chicago.

[iv] Vladisavljevi?, Marko; Zubovi?, Jovan; ?uki?, Mihajlo; Jovanovi?, Olivera (2021): Inequality-Reducing Effects of Tobacco Tax Increase: Accounting for Behavioral Response of Low-, Middle-, and High-Income Households in Serbia. In International journal of environmental research and public health 18 (18). DOI: 10.3390/ijerph18189494.